看著孩子一點一滴長大,終於也開始步入社會,是否覺得肩上擔子輕了不少?過往那些辛勤汗水和風風雨雨,回顧起來似乎還歷歷在目,自己不僅在職場累積了一點成就,也辛苦把孩子拉拔成另個可對自身與別人未來負責的大人。這種成就感若非親自參與其中,否則無法體悟箇中滋味。不過在此人生階段,也意味著辛苦大半輩子、累積了一點資產的我們,該是多替自己著想,放寬心境的時候了。

放寬心說來簡單,但人生風險無處不在,伴隨身體走下坡後,隨之而來的意外和疾病,都是一種隱憂。若是小傷小病自己掏點錢出來也還好,就怕遇上重大傷病或意外,不僅動用到自己未來的退休積蓄,更嚴重時還可能連累子女,絕非我們所樂見。這時若有健全的保險規劃令自己無後顧之憂,將會發現這世界還有另一片精彩能讓我們放心探索、開拓新生活。

50歲保險問題大不同

規劃保險前,我們得先設想這階段以及老了會遇到的各種問題,因為此時的保險之於我們,其實有了很大變化。首先我們過往重視的「壽險」,因為家庭責任逐漸變輕,額度已不需要太高,如果子女就業情況良好,甚至可以不要,除非你有高額的資產想要傳承給子女,那又是另一件事了。此外我們投保其它保險時,也會面臨適合的保險產品減少、年齡體況因素無法投保,或是出現總保費高過保額的尷尬窘境,例如終身醫療或重大疾病類的保險都是如此。這時該怎麼樣取捨,把每一分錢花在刀口上建立有效的防護網,就是一門需要好好思考的學問。

抓住這幾項保險,50歲後仍然有保障!

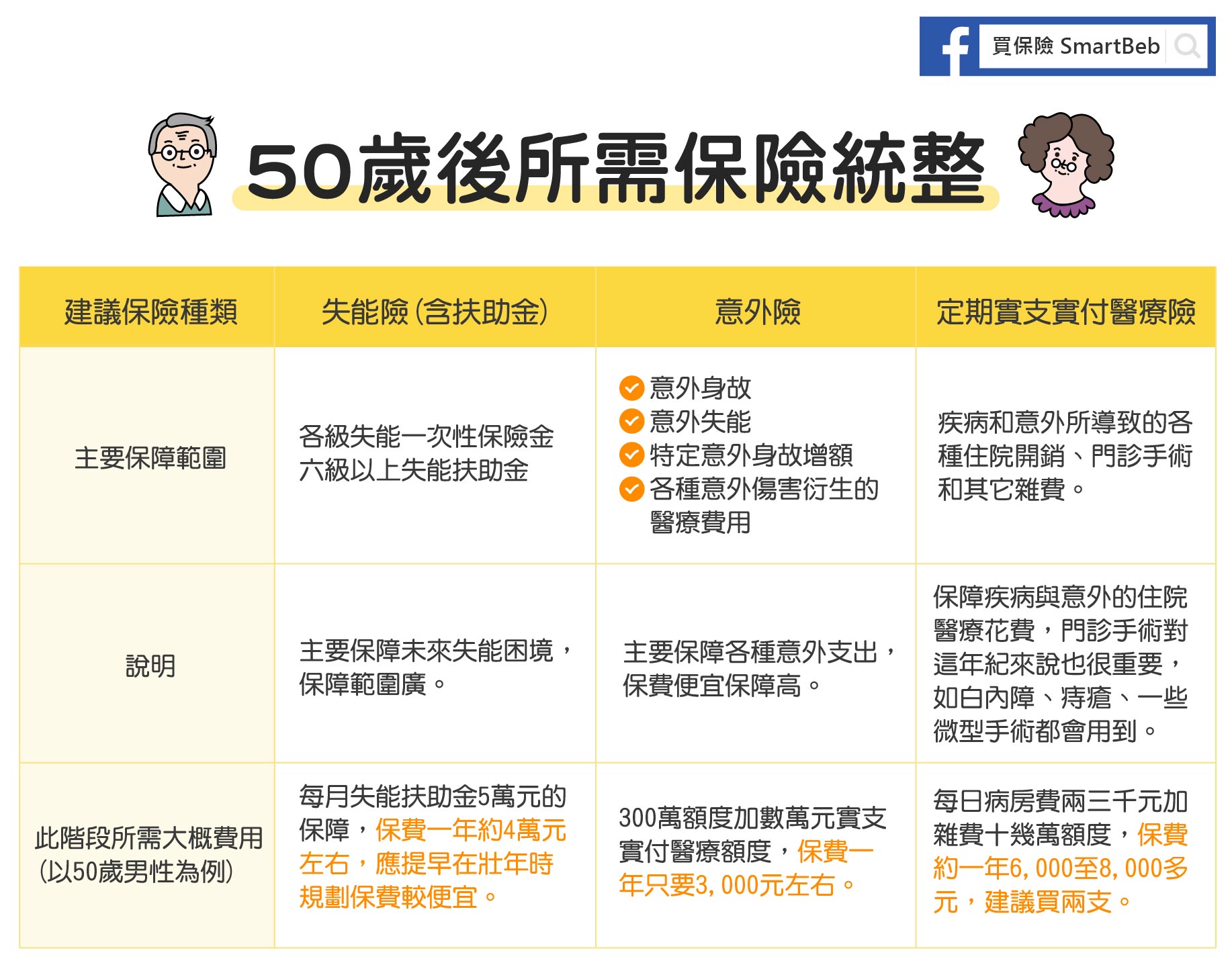

【意外險】

意外每個人都會發生,但年老後對於意外的承受力更低,往往一發生便嚴重影響日後生活。好在意外險只看職業,不看年齡,仍具有低保費高保障的特性。每年數千元左右就能有內容豐富的保障,和失能扶助險一樣,絕對是50歲的我們必備之保險。

【定期實支實付醫療險】

終身醫療險對五十歲以上的族群來說,保費十分昂貴,如果不是年輕時購買,這時也不太建議回頭考慮,且還有理賠適用性是否能跟上最新醫療趨勢的問題。取而代之,這階段更需要「定期」的「實支實付」醫療保障,且要注重是否含有門診手術(例如:白內障手術、部分微創手術)的理賠內容、醫療雜費額度是否足夠等重點。其中門診手術費和門診手術雜費項目也經常分開,例如水晶體植入手術屬於門診手術費,但水晶體費用則屬於雜費。

從保大不保小的風險轉嫁原則來看,實支實付可以在我們有高額醫療雜費或高額手術費支出時,填補我們的損失。這時雜費十幾萬額度的保障,也只要一年數千元,跟意外險一樣,仍在可負擔範圍內,建議也要投保,不可缺少。

除了上述三類險種外,最後若還有預算也能加強疾病類保險。可多少投保一些定期的「重大傷病險」,其保障內容對應健保較為寬廣。另外「一次性給付」的癌症險,也比較符合趨勢,不怕理賠無法對應療程等問題。這些保險若能再添加,都會讓保障更齊全。

50歲後最需要的保險統整

有了基本的人身保險觀念後,接著便是額度分配與細節的問題,下回我們再來談談實務上的規劃,一起讓我們五十歲的生活抹去心中的不安陰影,在陽光下活得自信又精彩!